einBlick: 2024: Comeback der Nebenwerte: Familienunternehmen rücken in Fokus

© freepik.com - einBlick: 2024: Comeback der Nebenwerte: Familienunternehmen rücken in Fokus

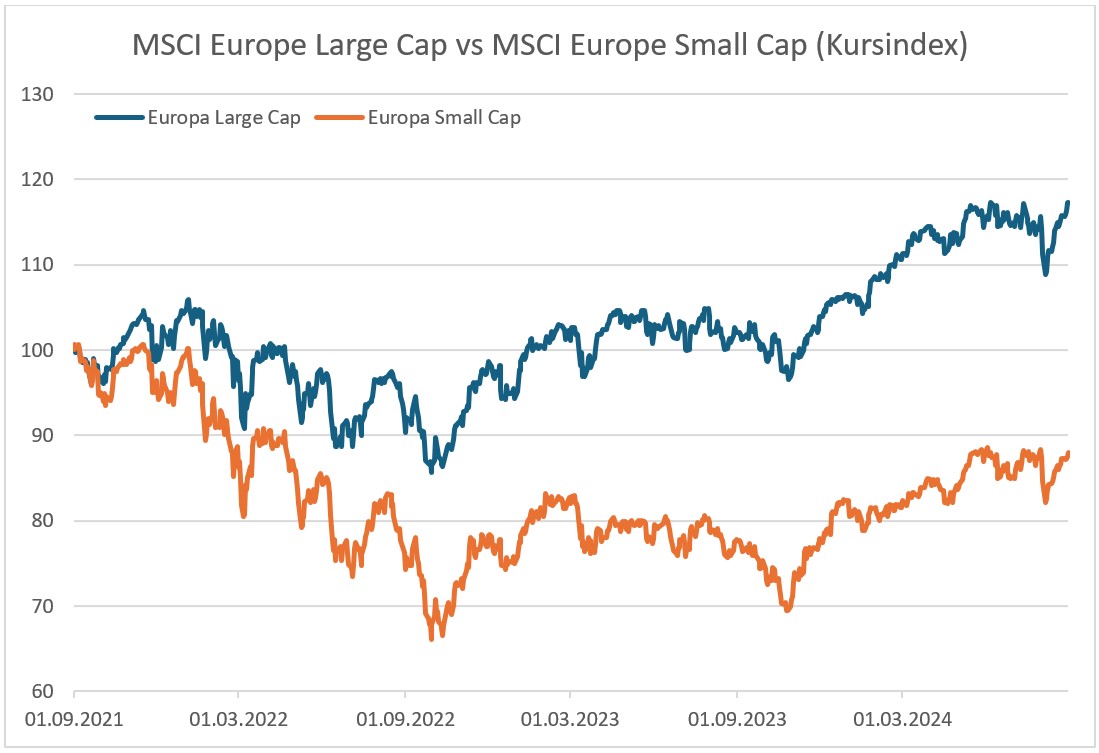

© freepik.com - einBlick: 2024: Comeback der Nebenwerte: Familienunternehmen rücken in Fokus In den letzten Jahren haben sich an den europäischen Aktienmärkten grundlegende Verschiebungen ereignet. Traditionell galten Aktien von Nebenwerten, also Unternehmen mit geringer Marktkapitalisierung, als profitabler als die von großen Unternehmen. Diese Regel schien jedoch seit September 2021 außer Kraft gesetzt. Der MSCI Europe Small Cap Index, der die Performance kleinerer Unternehmen misst, liegt seitdem fast sechs Prozent im Minus, während der MSCI Europe Large Cap Index, der die großen Unternehmen abbildet, um mehr als 25 Prozent zulegen konnte. Europäische Nebenwerte sind damit aktuell im Vergleich zu großen Unternehmen so günstig bewertet wie zuletzt während der Finanzkrise 2008.

Eine der Ursachen für die schwache Entwicklung der Small Caps war die aggressive Zinspolitik der Notenbanken seit März 2022. Diese führte zu Ängsten vor einer Rezession, die kleinere, oft konjunkturabhängige Unternehmen besonders hart traf. Auch der Zugang zu Finanzierungsmöglichkeiten spielte eine Rolle: Während große Unternehmen leichter an langfristige Anleihen mit festen Zinsen kommen, sind kleinere Unternehmen stärker auf variabel verzinste Bankkredite angewiesen und wurden daher von den Zinserhöhungen härter getroffen.

Die aktuelle Zinssenkungspolitik der Notenbanken könnte jedoch eine Trendwende einleiten. Sinkende Refinanzierungskosten werden vor allem den kleinen Unternehmen zugutekommen. Auch konjunkturell gibt es Hoffnung: Die US-Wirtschaft scheint einer Rezession zu entgehen und auch in Europa gibt es Anzeichen für eine Stabilisierung, was den Nebenwerten zusätzliche Unterstützung bieten könnte. Zudem vermehrt sich die Aktivität von Übernahmen kleinerer Unternehmen durch große Konzerne oder Private-Equity-Firmen, was als weiteres positives Signal gewertet wird.

Besonders interessant sind aktuell die Entwicklungen in den USA, wo sich die Aktienkurse von Unternehmen mit kleiner und mittlerer Marktkapitalisierung stärker erholen als der Gesamtmarkt. Der US-Index Russell 2000, der kleine und mittlere Unternehmen abbildet, verzeichnete im Juli einen Anstieg von mehr als neuneinhalb Prozent, während der S&P 500 nur um rund anderthalb Prozent zulegte. Die gestiegene Sorge vor Klumpenrisiken bei den großen Technologiewerten hat ganz entscheidend zu dieser Entwicklung beigetragen.

Auch in Europa, insbesondere in Deutschland, könnten die Nebenwerte vor einem Comeback stehen. Der MDAX, der Index für mittelgroße Unternehmen, und der SDAX für kleinere Unternehmen haben seit Mitte 2022 deutlich schlechter abgeschnitten als der Leitindex DAX. Doch diese Unterbewertung könnte jetzt Chancen bieten.

Insgesamt scheinen die Vorzeichen für ein Comeback der Small Caps in Europa und den USA damit günstiger denn je. Die Kombination aus günstigen Bewertungen, möglichen Zinssenkungen und konjunkturellen Hoffnungen könnte das lang ersehnte Revival der kleinen und mittelgroßen Unternehmen einläuten. Besonders interessant sind in diesem Segment familiengeführte Unternehmen, da sie durch einige vorteilhafte Charakteristika auszeichnen.

Gerade Deutschland ist für die Vielzahl seiner „Hidden Champions“ bekannt, also für Weltmarktführer in Nischenmärkten, und Familienunternehmen spielen dabei eine zentrale Rolle. Diese Unternehmen sind das Rückgrat der deutschen Wirtschaft: Rund 90 Prozent aller Unternehmen sind hierzulande inhaber- oder familiengeführt und sie machen etwa 40 Prozent der börsennotierten Unternehmen aus. Die größten 1000 Familienunternehmen in Deutschland erzielen einen Jahresumsatz von beeindruckenden 2,06 Billionen Euro, wobei 253 dieser Unternehmen jeweils über eine Milliarde Euro umsetzen.

Familienunternehmen zeichnen sich durch eine langfristige Ausrichtung und eine konservative Finanzstrategie aus, was sie besonders interessant für Anleger macht. Im Gegensatz zu managergeführten Firmen, die oft kurzfristige Quartalsergebnisse im Blick haben, verfolgen Familienunternehmen eine nachhaltige Wachstumsstrategie. Dies führt oft zu einer stabileren Kursentwicklung an den Börsen, da diese Unternehmen weniger anfällig für kurzfristige Marktschwankungen sind und sich besser auf wirtschaftliche Turbulenzen einstellen können.

Studien belegen diese Eigenschaften und den daraus resultierenden Erfolg: Im Zeitraum von 2009 bis 2018 stiegen die Erlöse von Familienunternehmen um 122 Prozent, während Nicht-Familienunternehmen lediglich ein Plus von 50 Prozent verzeichneten. Auch die Eigenkapitalquote ist bei Familienunternehmen im Durchschnitt deutlich höher, was ihnen in Krisenzeiten zugutekommt. Diese Unternehmen neigen weniger zu hohen Verschuldungen und verfolgen meist organisches Wachstum, was eine potenzielle Schieflage verhindert.

Der DAXplus Family 30, ein Index der 30 größten familiengeführten Unternehmen in Deutschland, zeigt deutlich, wie erfolgreich diese Unternehmen sein können. Über einen Zeitraum von zehn Jahren erzielte dieser Index 59 Prozent mehr Ertrag als der DAX. Dies unterstreicht, dass ein Investment in Familienunternehmen nicht nur eine konservative, sondern auch eine gewinnbringende Strategie sein kann.

Für Anleger, die in familiengeführte Unternehmen investieren möchten, bieten sich verschiedene Möglichkeiten. Sie können entweder in einzelne Aktien investieren oder sich für spezialisierte Fonds oder ETFs entscheiden, die in solche Unternehmen investieren. Diese Investmentstrategie kann besonders in Zeiten wirtschaftlicher Unsicherheit vorteilhaft sein, da Familienunternehmen in der Regel widerstandsfähiger gegenüber Marktschwankungen sind und langfristig eine bessere Performance erzielen.

Fazit: Insgesamt sind familiengeführte Unternehmen und Small Caps nicht nur für die Wirtschaft unverzichtbar, sondern bieten auch für Anleger interessante Möglichkeiten. Ihre geringere Korrelation zu Large Cap-Aktien erhöht die Diversifikation im Portfolio und senkt damit das Gesamtrisiko im Depot. Außerdem sind sie weniger von internationalen Märkten abhängig, wodurch das Portfolio gegenüber globalen Risiken abgeschirmt wird. Besonders hervorzuheben sind in diesem Segment familiengeführte Unternehmen, deren langfristige Ausrichtung, finanzielle Stabilität und die enge Verbindung zwischen Eigentümern und Unternehmen gerade in unsicheren Zeiten von Vorteil sind.

Bildquellen Copyright: freepik.com

Copyright Quelle Zuerst erschienen bei: www.netfonds.de